不動産活用ネットワークは、不動産オーナーのお困りごとに対して最短最適な解決策を提供するために、企業の垣根を越えて協力し合うことを目的とした不動産業のプロ集団です 。 Q&Aコーナーではオーナー様からのお悩みと専門家による解決方法をご説明いたします。

今回のご相談

相続税において不動産はどのように評価されるのでしょうか?

相続財産は相続開始時の時価によって評価されます。たとえば現金や預貯金であれば、相続開始時の手元・預金残高で評価されることになり、このあたりはどなたにも理解しやすいところかと思います。

一方、土地の時価についてはさまざまな考え方があり、納税者ごとにバラバラの評価方法を適用していては税制度の根幹である「課税の公平」が図れなくなってしまいます。

そこで土地については国税庁が定めた路線価(道路に面する標準的な土地の1㎡当たりの価額)に土地面積を乗じて計算する方法で評価することにしていますが、この路線価は時価に近しいとされる公示価格の8割程度と言われています。つまり時価よりも2割程度低い価額で評価することができることとなり、このことをもって「不動産の所有→相続税が安くなる」と言われているのです。

(※)路線価が定められていない郊外の土地では、その土地の固定資産税評価額に国税庁が定めた一定の地域ごとに定めた倍率を乗じて計算する方法が用いられます。

利用形態によって評価方法が変わるとはどういうことでしょうか?

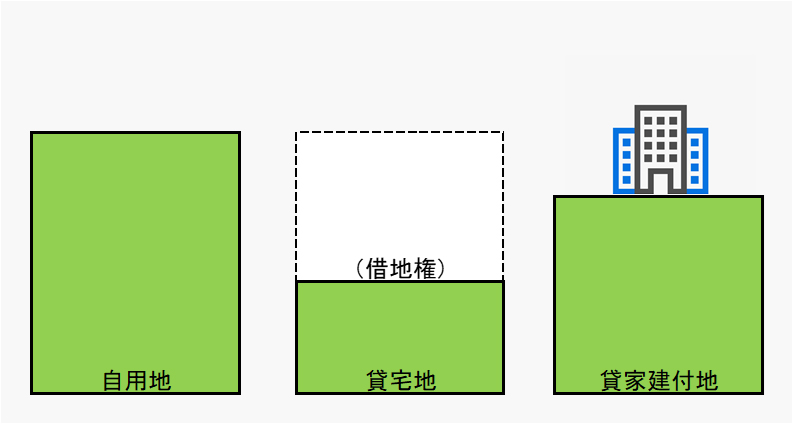

自宅などの自分で利用している土地(自用地)と、他人に賃貸している土地(貸宅地)、あなたにとってどちらの価値が高いでしょうか。

貸宅地では他人(賃借人)の権利が発生しており、自用地と比較するとその利用や処分に制限が加わることとなるため、その分(=借地権)を考慮して評価を引き下げる調整を行います。

この借地権の評価についても路線価と同様に国税庁が定めています。これを借地権割合と言い、地域に応じて30%~90%の範囲で設定されています(都市部ほど借地権割合は高い傾向があります)。

では実際の評価方法を簡単な例で確認してみましょう。

<評価方法>

- 自用地の評価 路線価×土地面積(㎡)

- 貸宅地の評価 自用地評価額×(1-借地権割合)=路線価×土地面積(㎡)×(1-借地権割合)

- 借地権の評価 自用地評価額×借地権割合=路線価×土地面積(㎡)×借地権割合

<計算例>

- 路線価 50万円(1㎡あたり)

- 土地面積 200㎡

- 借地権割合 70%

- 自用地の場合 50万円×200㎡=1億円

- 貸宅地の場合 1億円×(1-70%)=3,000万円

- 借地権の場合 1億円×70%=7,000万円

この例では自用地と貸宅地で実に7,000万円もの評価差額が発生しています。このことからも利用形態によって評価方法が変わってくることがおわかりいただけるかと思います。

自分の土地に賃貸マンションを建てた場合はどうなりますか?

自分の土地に賃貸マンションを建てた場合は、土地そのものには他人の権利が入っていないものの賃借人にそのマンションに居住する権利(借家権)が発生しています。

このような利用形態を貸家建付地といいますが、その評価方法は以下の通りとなります。

<評価方法>

- 貸家建付地の評価 自用地評価額×(1-借地権割合×借家権割合)

※借家権割合も国税庁によって定められており、全国一律30%となっています。

貸家建付地の評価を、上記計算例を使用して確認してみましょう。

<計算例>

- 路線価 50万円(1㎡あたり)

- 土地面積 200㎡

- 借地権割合 70%

- 借家権割合 30%

- 自用地の場合 50万円×200㎡=1億円

- 貸宅地の場合 1億円×(1-70%)=3,000万円

- 借地権の場合 1億円×70%=7,000万円

- 貸家建付地の場合 1億円×(1-70%×30%)=7,900万円

このように貸宅地ほどではないものの、貸家建付地であっても自用地の7~8割程度まで評価額が下がることとなります。

節税効果だけに着目した不動産取得は危険

ここまで見てきたように不動産所有による相続税の節税効果は大きいものがありますが、一方で遺産分割や現金化が大変といった難しさもあるため、節税だけに着目して不動産取得を進めると思わぬ落とし穴にはまることもありえます。

たとえば、財産の大部分を不動産にしてしまった結果、相続税の納税資金捻出に苦労するといったことが考えられます(相続税は原則として現金一括納付です)。

このようなことにならないよう、本ネットワーク加盟社などさまざまな専門家に相談しながら、慎重に検討を進めるのがよいでしょう。