不動産活用ネットワークは、不動産オーナーのお困りごとに対して最短最適な解決策を提供するために、企業の垣根を越えて協力し合うことを目的とした不動産業のプロ集団です 。 Q&Aコーナーではオーナー様からのお悩みと専門家による解決方法をご説明いたします。

今回のご相談

・インボイス制度の概要

・インボイス制度に係る手続き

・インボイス制度の導入が免税事業者に与える影響

インボイス制度の概要

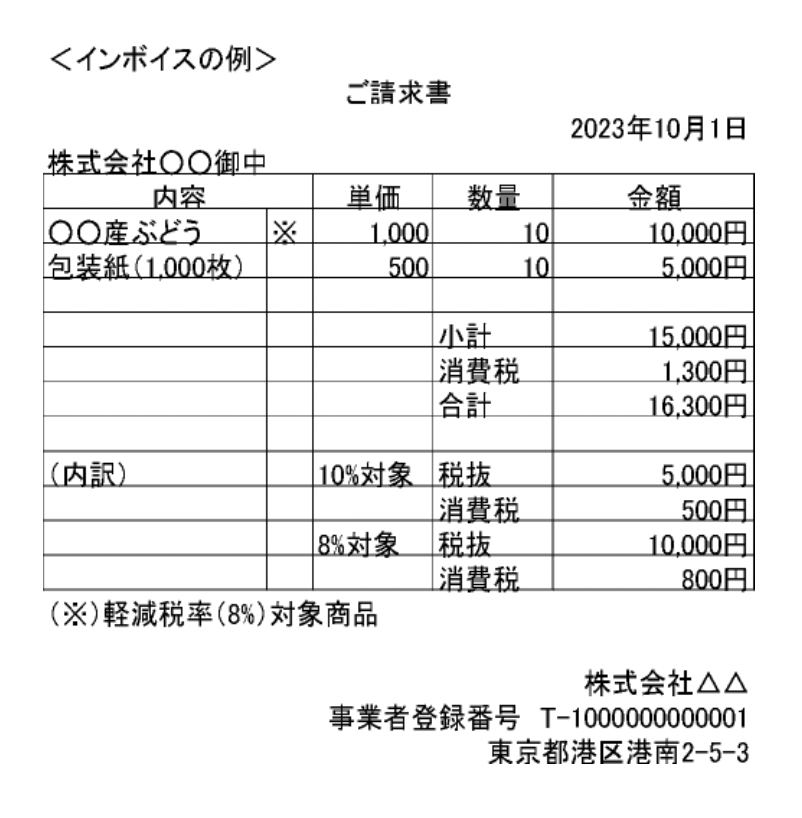

消費税率が8%から10%に引き上げられた際に、飲食品や新聞などを対象に軽減税率制度が導入されました。これにより複数の消費税率が混在することとなったため、各税率ごとに区分された区分記載請求書の発行が求められることとなりました。

そして2023年10月1日から区分記載請求書に代わり、適格請求書(インボイス)等保存方式が導入されます。

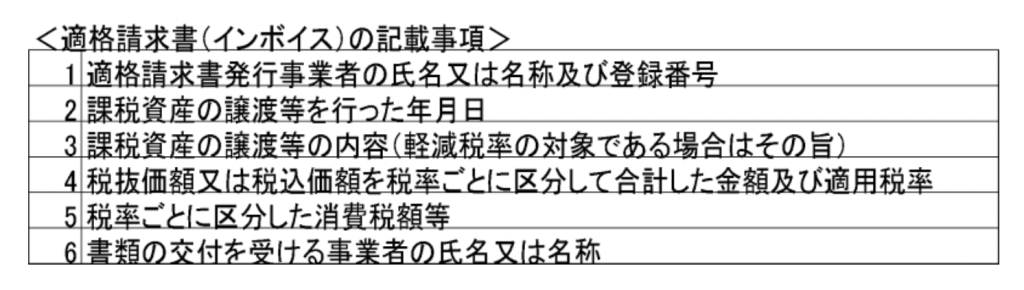

インボイスとは売手が買手に対して、正確な適用税率や消費税額等を伝えるための書類です。具体的には原稿の区分記載請求書に登録番号、適用税率及び消費税額等の記載が追加された請求書のことを言います。

インボイス制度導入後、売手は買手から求められた際は、インボイスを交付しなければなりません。また、交付したインボイスの写しを保存しておく必要があります。

一方買手は、消費税の仕入税額控除の適用を受けるために、原則として交付を受けたインボイスの保存が必要となります。

つまり、売手としてはインボイスの要件に沿った内容の請求書等を発行できる環境を整えなければならず、買手としては交付を受けたインボイスの内容を速やかに経理処理に反映させられる体制構築が必要となります。

インボイス制度に係る手続き

インボイスを発行するためには適格請求書発行事業者となることが必要ですが、その登録が出来るのは消費税の課税事業者に限られます。

この登録をしようとする事業者は、納税地を所轄する税務署長に登録申請書を提出する必要があります。インボイス制度が導入される2023年10月1日から適格請求書発行事業者となるためには2023年3月31日までに登録申請を行う必要がありますので注意が必要です。

登録された事業者については「T+法人番号(数字13桁)」(法人)、「T+個人番号(マイナンバー)ではない数字13桁」が登録番号として付与され、この登録番号をインボイスに記載することとなります。

インボイス制度の導入が免税事業者に与える影響

消費税の納税義務が免除される事業者を免税事業者といいますが、適格請求書発行事業者の登録は上記のとおり課税事業者に限られます。仕入先が仕入税額控除を受けるためにはインボイスの保存が要件となっているため、2023年10月1日以降も継続して免税事業者を選択する場合には次のようなリスクが顕在化する可能性があります。

①他の適格請求書発行事業者に仕入先を変更される

②取引先から消費税相当分の仕入価額の値下げを要求される

一方、自社(自分)が課税事業者であったとしても、仕入先が免税事業者の場合は、自社(自分)で当該仕入先について仕入税額控除を受けることができなくなる(=消費税の納税額が増える)ため、仕入先への事前確認及び十分な準備、検討が必要になってきます。

(インボイスに関する参考書籍の例 『第2版新しい消費税完全マスター あいわ税理士法人編])

残された時間は長くないので、早めに対応を検討しましょう

インボイス制度の導入によって自社(自分)での環境整備が必要となるのは言うまでもありませんが、既存仕入先の適格請求書制度導入の可否を確認することも重要となってきます。適格請求書発行事業者への登録、仕入税額控除の要件を満たすインボイスの設計などの対応には一定の期間が必要となるため、お早めに検討を開始しましょう。